图片来源@视觉中国

文 | 思辨财经

在我们此前对小米的持续观察中,基本确定了:

1)小米是一家确定的“顺周期”企业,即其景气度尤其容易受宏观环境影响;

2)在过去几个季度受总需求不足等因素影响,小米需要做的乃是顺应周期性,降库存以减轻现金流压力,以更为审慎的经营态度(压缩期间费用)来提高经营的可持续性;

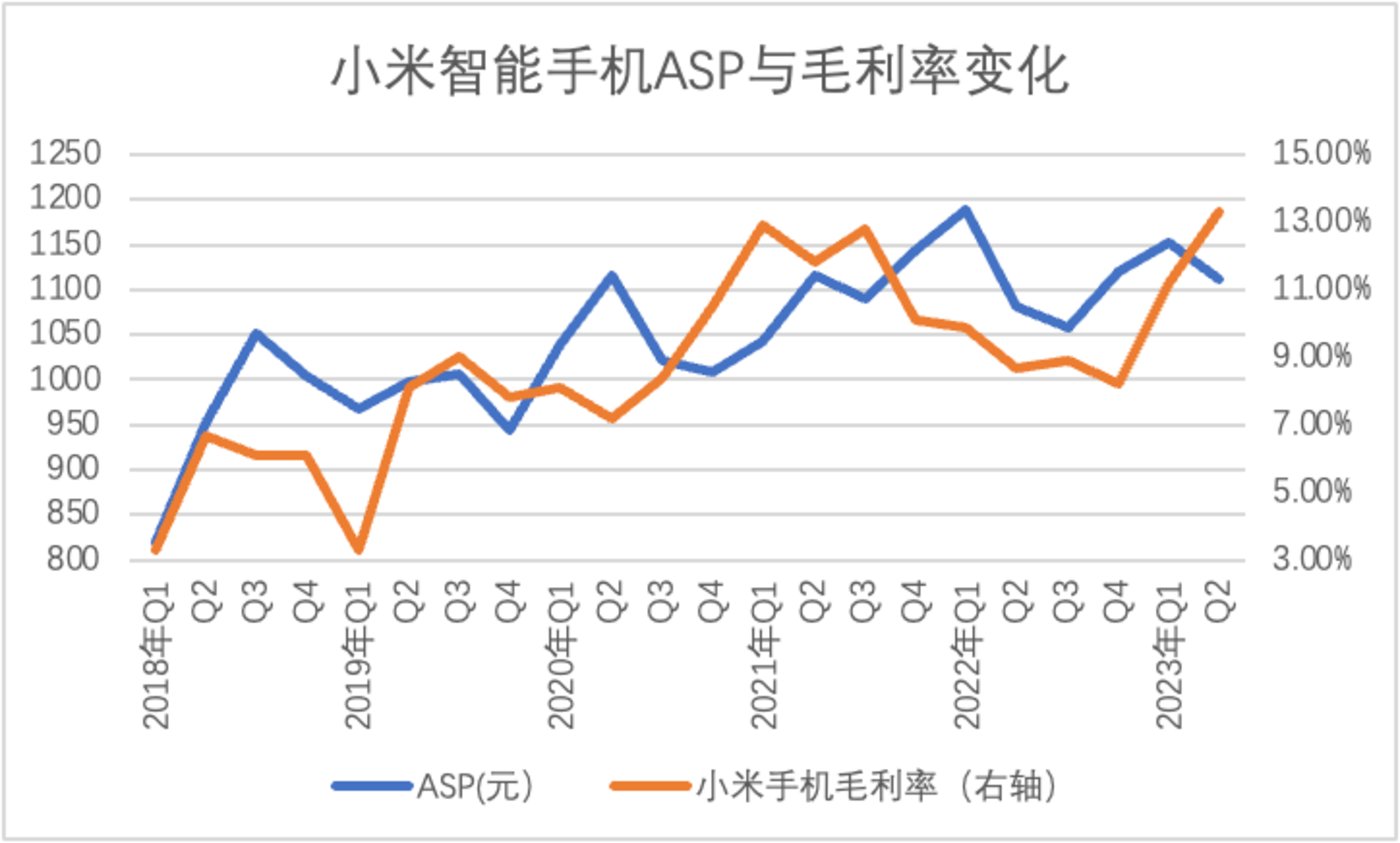

3)结合此前数据和我们的分析框架,小米的去库存工作已经接近尾声,且过程还是比较顺利的,值得注意的是经历2022年降价去库存的“暗黑时刻”后(彼时手机毛利率下降明显),2023年一些指标已经有所好转,手机业务毛利率也回到了高点。

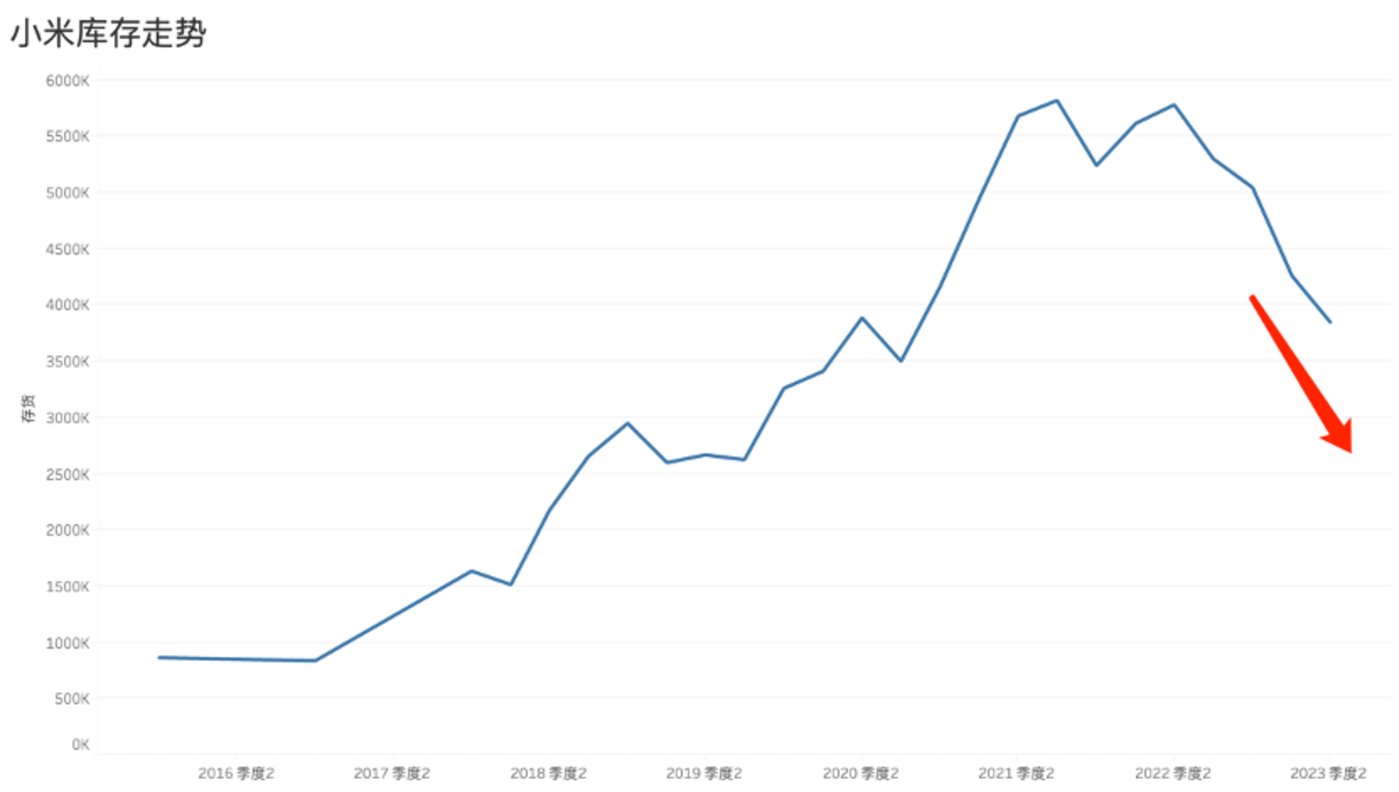

上述大部分观点均得到了验证,只是关于第三条出现了一些争议,截至2023年Q2,小米库存仍然在收缩之中,于是许多朋友担心小米的库存是否真的优化到位了。一般来说,库存的增减往往是企业信心的晴雨表,如市场信心足,企业则会提前补充库存,相反若库存仍在减少,则是信心不足的表现。

库存就成了分析小米短期景气度的重要指标,本文核心观点:

其一,行业续期不及预期确实延长了小米去库存的周期,只是本季度小米开始兼顾利润率,去库存的油门并没有踩到底;

其二,老牌燃油车企在新能源时代失败连连,给小米们这些新能源车企腾出了新的空间。

去库存侧重毛利率2023年Q2小米毛利率达到了21%,对于这家企业是一个非常高的数字,其中智能手机13.3%的毛利率也属于历史新高。要了解库存问题首先要解读毛利率。

在之前的分析中,我们基本确定了毛利率与定价的相关性,只要产品具有足够高的ASP(单部手机价格),企业的毛利率便是可以得到保障的。本季度财报发布之后,我们审视上述理论,却发现了一些蹊跷。

在上图中我们可以看到,在大多数时间内上述理论都是成立的,但2023年小米手机的ASP并非历史最高,当期的毛利率却是最高,毛利率在该季度的增长甚至有些突兀。

额外的毛利率优化从何而来?我们想到了原材料。

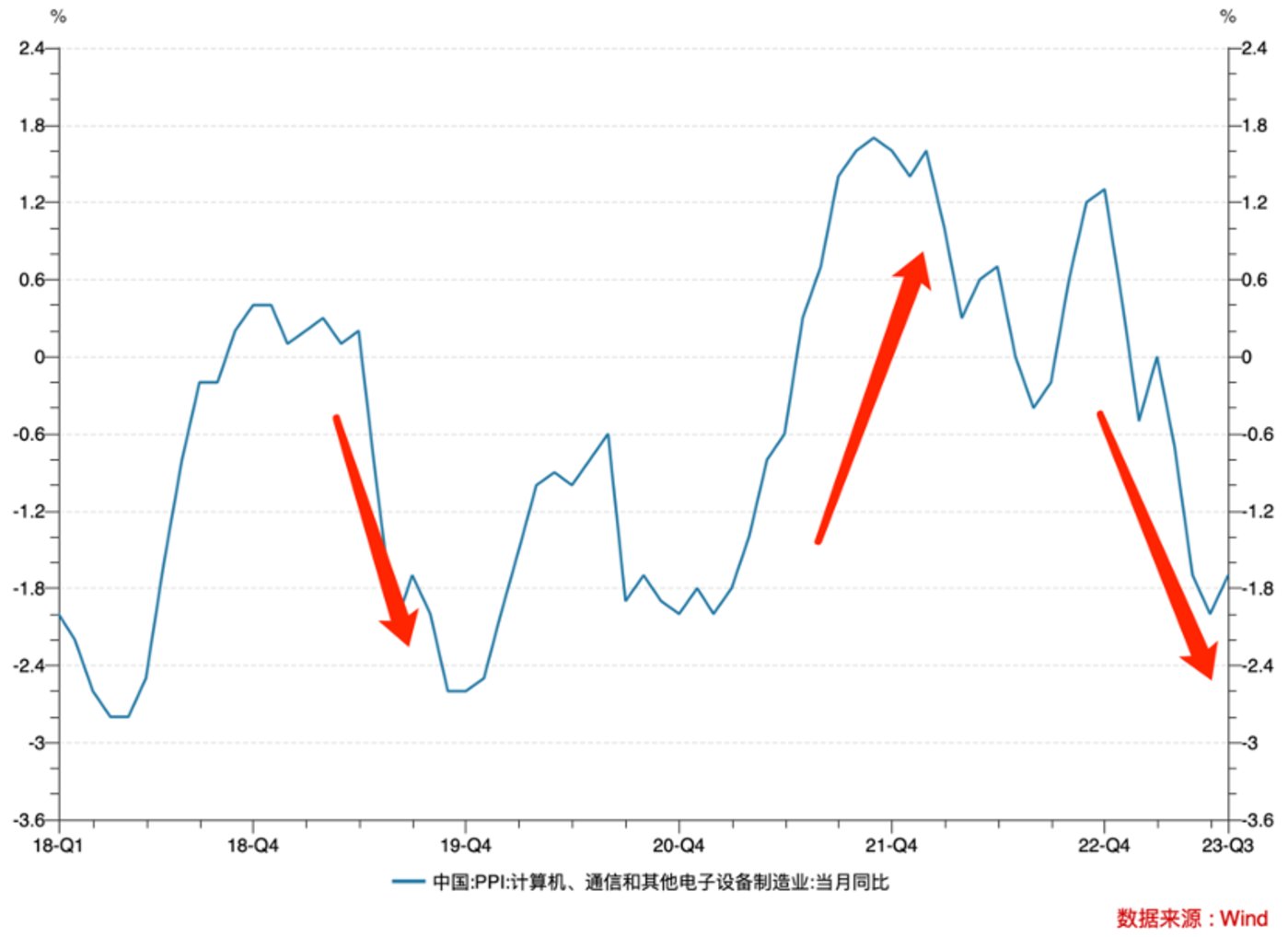

行业PPI(工业企业产品出厂价格)是衡量产业景气度的重要指标,其很大程度上受制于:

1)原材料成本,如在2021年全球供应链紊乱,大宗商品出现了一轮暴涨,直接影响行业PPI(彼时称之为“输入性通胀”);

2)需求问题,当外界需求旺盛时,企业往往会提高出厂价格,反之亦然,因此PPI也被视为除CPI以外的另一个通胀指标。

在上图中我们可以看到计算机和通讯行业在过去五年经历的几个价格周期,其中在2023年呈现了明显的负增长,结合当下实际情况,我们不难想象,计算机和通讯行业总需求的不振影响了市场信心,又由于全球主要央行的一路加息,原材料成本亦一路下行。

对于小米,那就既要面临惨烈的需求问题,近几个季度总营收增速的疲惫是显而易见的,不过亦存在有利的一面,行业总需求不足导致的原材料成本下滑,反而可以缓释企业的成本压力。

对PPI简单介绍之后,我们再来看2023年Q2毛利率的改善问题:

ASP的优化是一方面,更重要的乃是在行业低景气度下,在产品竞争力以及消费需求回暖双重因素下,企业收获了低成本的行业红利。

若进一步思考,假如小米要稳增长(抑或是踩满去库存的“油门”)其实也比较简单,只需要继续下调ASP将毛利率控制在一个适中水平即可。但小米并没有这么做,而是选择了稳定ASP以换高盈利性。与之所对应的乃是2019年,彼时行业PPI亦是负值,当期小米选择的乃是ASP和毛利率的双双下行,此时小米和行业景气度更为一致,而当前两者则走出了一些分化。

基于上述分析,我们再看小米的库存情况,假如采取上述积极的去库存方式,小米的库存规模恐怕要低于当前数据,从某种角度也能看出小米管理层对未来有了偏乐观的看法。

对小米的去库存工作就有了如下结论:

其一,总需求的不振确实超出了此前我们的想象,这也使得小米不得不继续进行去库存工作,但一些指标说明企业在此仍然留有余地,并没有将去库存油门踩到底;

其二,接下来去库存工作主要看需求能否触底,Q3的新机发布后能否带动企业景气度的好转,使库存可以稳步上升以反映未来信心和景气度,这是我们接下来要重点观察的。

燃油车企为小米们腾出市场除智能手机外,造车当属这家企业最具争议话题,批评者认为当下“造车”赛道已经越发拥挤,早已不是昔日的“蓝海市场”,这为小米增添了许多不确定性因素。

我们该如何理解小米造车呢?由于篇幅原因,本文主要从主动和被动两大原因入手解读。

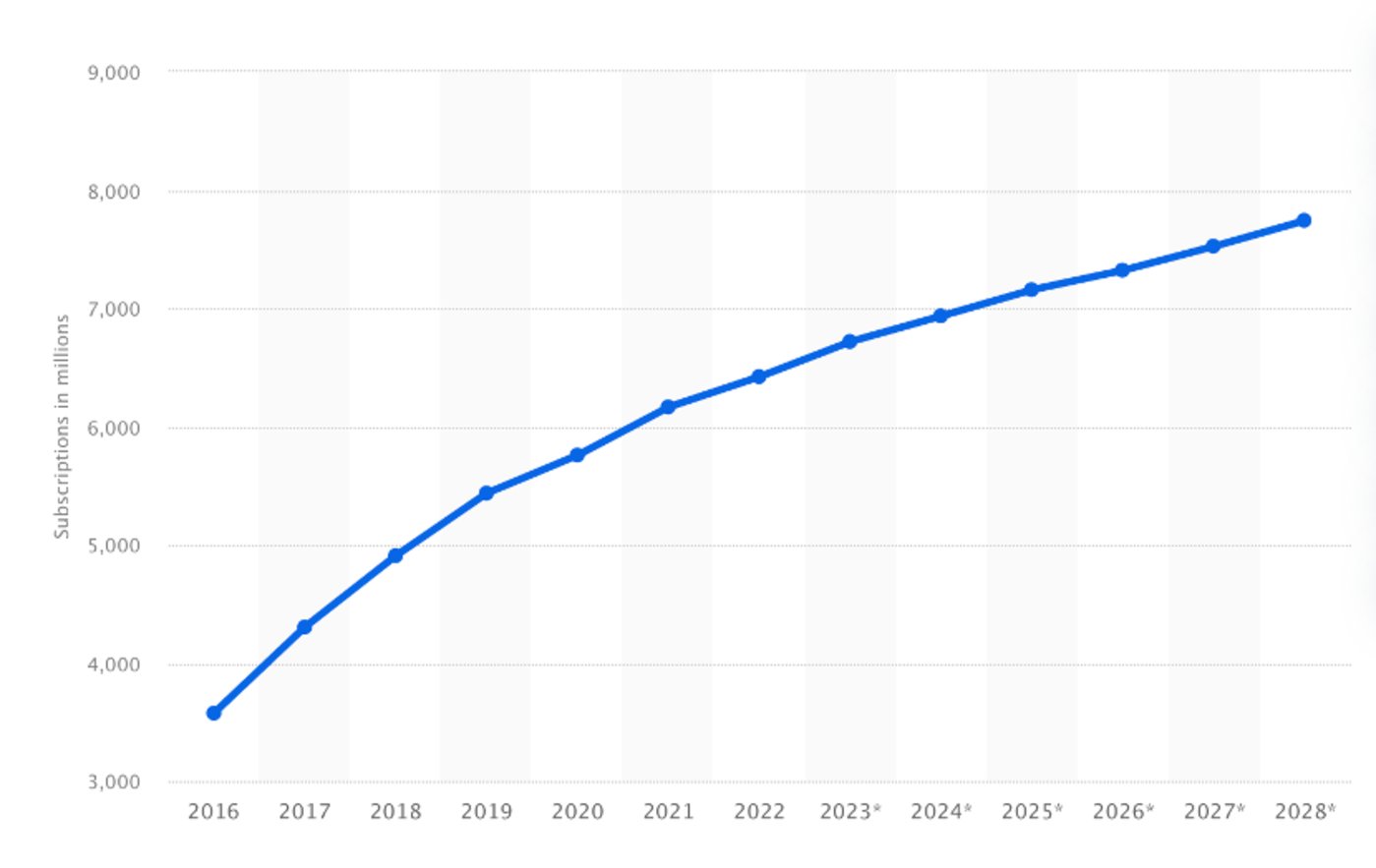

被动的一面:当全球智能手机增长红利期已经过去之时,小米要被迫思考如何保持其成长性。

上图为爱立信制作的全球智能手机入网规模走势(2023-2028为预测),很明显看到随着时间推移折线越发平滑,增速越发缓慢,手机行业也越发内卷化。全球手机厂商都要面临新的命题:如何确保成长性。

苹果作为行业头部企业,依靠品牌和技术优势拿到了行业定价权,也就得到了产业丰厚的利润,当行业增长缓慢之时,企业加大了股息支出且提高回购力度,这固然说明苹果对股东不薄,另一方面也说明行业成长性变缓,苹果在财务处理上要更加审慎。

小米的情况就要复杂许多,智能手机业务虽然出货量大,毛利率又非常之低,一旦总需求不振,直接影响损益表,过去一年小米股价走势的疲软很大程度上也是行业景气度不佳的直接投射。如果短期内没有“第二曲线”支撑,那小米的未来是非常值得担心的(低利润又使其难以像苹果那般通过股息和回购政策进行市场调节),造车在一定程度上是被“逼”立项的。

主动性一面:

新能源汽车的“卷”已非秘密,价格战也被各大厂商轮番祭起,竞争已经白热化。可这能说明行业就已经没有新的机会吗?也并非如此。

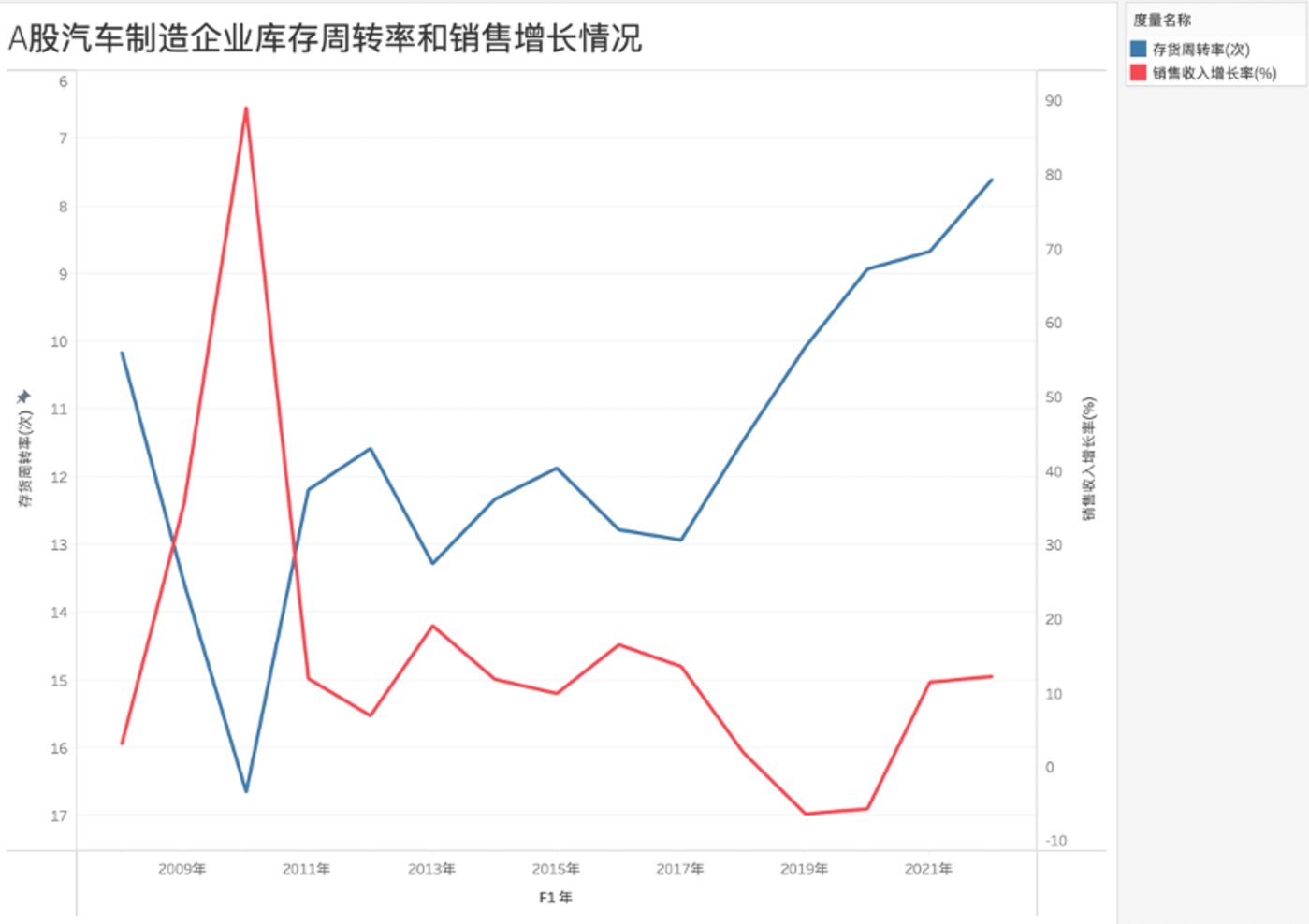

我们整理了A股全体汽车制造上市企业的财务情况,对比了库存周转率和销售与增长情况,见下图

之所以整理A股汽车制造企业,主要用意为:

其中企业多是燃油车时代的宠儿,很大一部分乃是合资车厂商(新能源汽车多在海外募资上市),即便这些厂商进行了新能源业务的拓展,燃油车占比仍然相当之大。

在新能源汽车业极为亢奋和乐观的2020-2021年,上述两大指标仍然处于恶化中,这就再次强化了我们的观点:老牌汽车制造业并没有在2020年之后迎来中兴。

由于产业政策主要集中在新能源汽车领域,而上述A股上市汽车制造企业又多以传统燃油车为主,这就一方面使得行业景气度预期产生了一些扭曲,企业经营者或者市场往往将新能源的高景气度投射在整个汽车制造业,另一方面传统企业又不想错过行业变革良机,纷纷提高投资杀入新能源汽车领域,导致如今产能过剩。

此前由于行业偏于乐观,产能进行了一轮扩张(固定资产投入激增),这一切都使得2023年一些厂商的日子会更加困难(产能已经扩张,但库存积压明显,价格战实属无奈)。

我们可以断言:大多数燃油车的新能源转型并不成功(库存周转和销售增长仍在恶化)。

不客气说部分企业短期内很可能难以支撑,要被迫退出市场,对于新的汽车制造阵营则有利于市占比的稳步提升。

在这个结论前提下,我们再看整个新能源汽车行业。

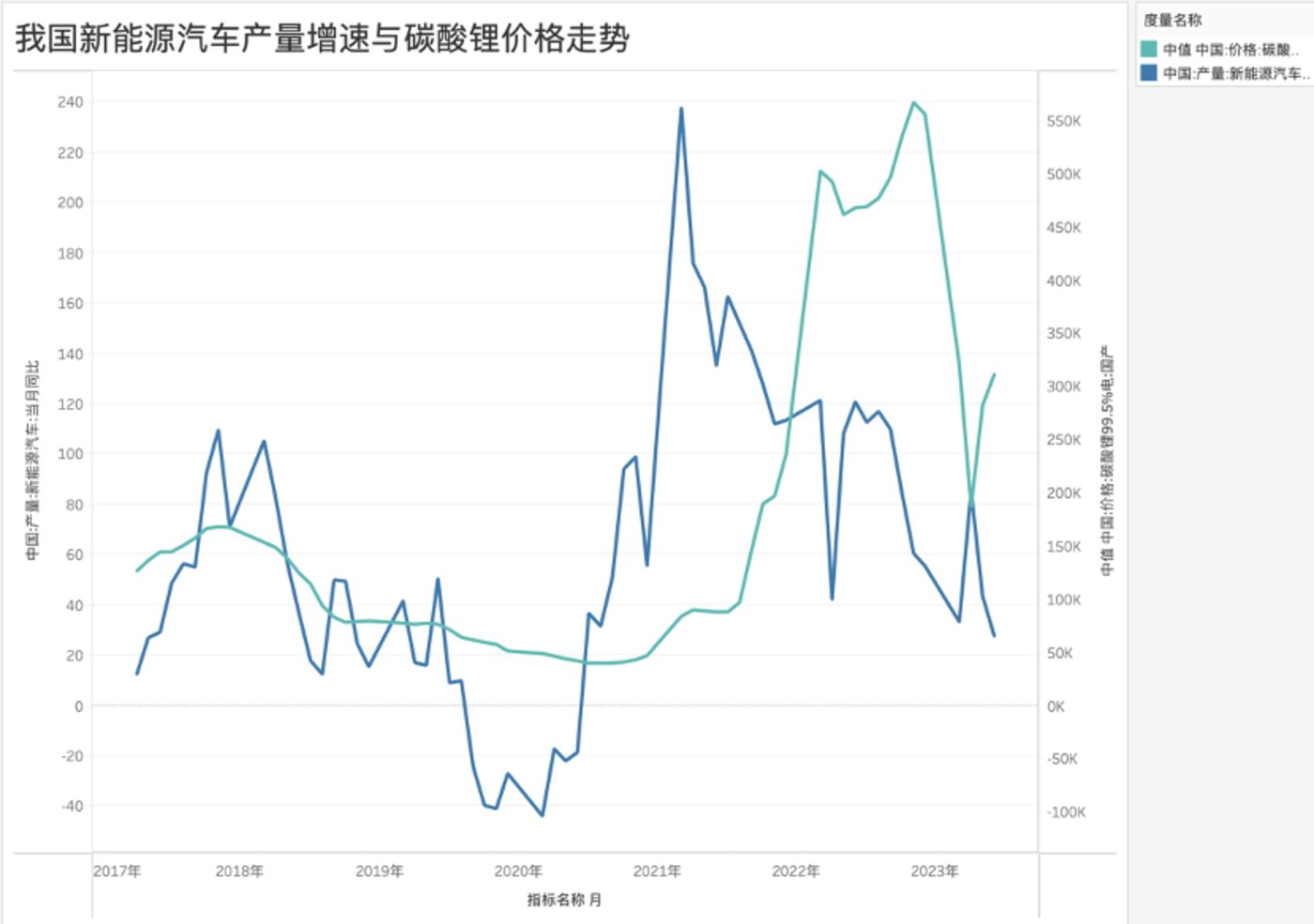

碳酸锂(99.5%)是锂电池的主要资源之一,在过去几年其价格也受电动车行业大热而一路走高,锂矿概念股一度广受市场追捧。

在上图中我们可以发现,新能源汽车产量与碳酸锂价格的走势关系,一方面确实呈高度的相关性,另一方面汽车产量变动要领先于上游碳酸锂价格6个月左右。受新能源购车补贴坡退以及前文所言的行业产能饱和等因素影响,行业增速也大不如前,从此前动辄100%的同比增速跌到了30%上下,受需求端收缩影响,上游碳酸锂的价格很难继续保持高点。

对新兴的新能源车企,这不啻为一大利好,上游资源型成本压缩,企业毛利率空间被打开,企业也就具备了降价的动力,考虑到总需求不足这一因素,很多车企希望可以在内卷化中扩大市场占比。此时的降价促销是完全且积极主动的。

于是矛盾就来了,我们在前文中已经基本论证了传统车企没有分享到新能源汽车的红利,且事实上很可能已经丧失了新能源汽车的定价权(还要兼顾燃油车这一包袱),经营状况并没有因为政策利好而得到改善。对于传统部分车企就面临:

1)2020年之后扩充的产能需要较长时间去消化;

2)如果此时行业跟随新能源汽车新势力企业大幅降价,会加速行业定价权的旁落,且跟随式降价对此部分企业财报影响非常之大(燃油和新能源汽车双双下行)。

用了如此大篇幅,我们只为了证明:尽管当前市场增速大不如前,但老牌燃油车企的退出仍将为行业腾出不小空间,而这又是市场常常忽略的。

由于小米尚未披露过多造车细节,我们也无法进行更深度的分析,也仅是从市场潜力方面来判断企业此时杀入市场仍然是有一定红利的,至于对小米造车的期望,我本人则主要集中在:定价。

我们希望企业可以差异化定价,抑或是说通过产品的差异化获得独立定价能力,20万以下的赛道已经非常拥挤,该价位的竞争也是非常惨烈的。我们希望小米既可以保持产品运营能力,又可以提高定价能力,避开此价格区间。

造车作为新的产品,并没有手机“低价”的历史包袱和行业无奈,小米理应对产品定位和价格有更高的追求。

至此我们也对小米造车有了非常直观的看法:上马有些无奈,市场红利仍存,重点看定价能力。

对于小米,短期内虽无太大经营性风险,但中长期内随着造车工作的推进将继续考验其融资及销售能力,尚不到“顺势”光景,总而言之,当下并不如悲观者那般暗黑,前途也不及乐观者那般平坦,顺周期企业也早已不是那头风口的猪,唯有敬畏市场,审慎经营方能跨过一个又一个荆棘与坎坷。