来源:IT桔子

作者丨吴梅梅

对于新的一年,每个人都希望是更好的——

有人预测,2024 的龙年,中国的出生人口会迎来短暂的抬升(结果如何有待验证);

另有数据显示,一季度中小企业发展指数为 89.3,比上季度上升 0.2 点(虽然仍处在景气临界值 100 以下)。不知道今年的宏观经济和股市是否也能触底反弹。

那么,到了 IT 桔子最关心的一级市场了,龙年的股权投资会迎来一个怎样的开端?

个人的微观感受是参差不齐的,主流的市场情绪也行还是相对悲观的。但,从客观的角度出发来看,统计数据给了我们一个不小的 surprise。

IT 桔子数据显示,刚过去的一季度,中国一级市场总体的行情可谓是「小阳春」,无论同比还是环比均有所提升。惊不惊喜,意不意外?

2024 年 Q1,国内一级市场股权投融资事件数有 1390 起,环比增长 10%,同比增长了 14%;估算投资总额约 2291.72 亿元,环比、同比均增长 8%。

从一级市场的景气度来看,相比去年一季度和 2023 年 Q4,今年略有回暖的趋势,或许是一个比较好的开端。

国内一级市场宏观形势

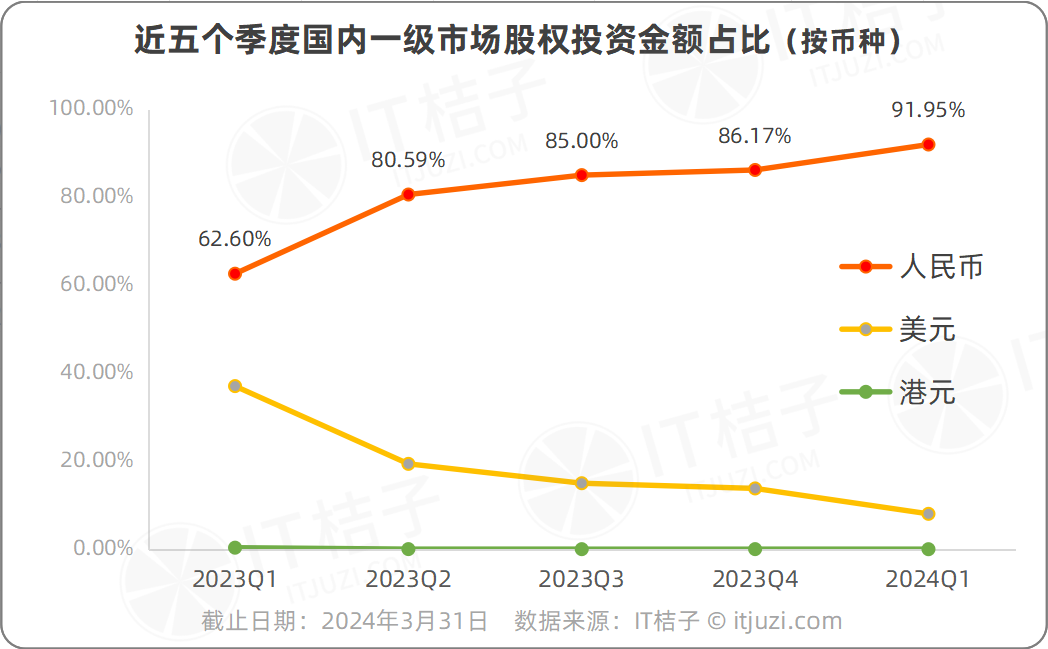

上图列示 2023 年第一季度至 2024 年第一季度国内一级市场股权投资金额占比的变化情况,按照人民币、美元和港元三种币种进行了分类。

人民币投资金额占比呈现稳定上升的趋势,从 2023 年 Q1 的 62.60% 增长到 2024 年 Q1 的 91.95%,这个增长趋势持续了 4 个季度。

2023 年 Q1,国内美元投资金额占比为 37.06%,在随后的几个季度中,美元投资金额占比持续下降,从 2023 年第二季度的 19.39% 逐渐减少至 2024 年 Q1 的 8.04%。港元投资则始终极少,零星有几起。

在投资金额占比之外,在投资交易的频次上,人民币投资在一级市场股权投资中占据了绝对的主导地位,目前达到了 95%;而已经公开的美元投资事件在 2024 年第一季度跌至两位数,仅仅只有 29 起,实在少得「可怜」。

值得注意的是,近期老牌美元基金原 GGV 资本一分为三,美元基金的原有美国团队更名为 Notable Capita,亚洲团队更名为 Granite Asia,总部设在新加坡,主要投资亚太地区;同时,人民币基金保持独立运营,名称为纪源资本,主要投资国内项目。

在种种因素叠加下,随着这种资本切割、「脱钩」现象的加剧,从目前的形势来看,大量的投资基金需要人民币撑场面,美元基金则寻求出海/全球化等新兴方向的投资,本土企业也更多愿意接受人民币融资。

可以预见,国内以人民币投资为支柱的局面还将会持续,而且这种局面在最近的几年内都很难被改变。

从 2024 年第一季度中国一级市场不同轮次股权投资的分布情况来看,A 轮融资以 38% 的比例领先,显示出市场对初创企业的高度关注和支持。天使轮的占比也相对较高,达到 22%,这表明风险投资者愿意在企业成长的早期阶段进行投资。「投早、投小」的号召在市场上有了直接的反应。

战略投资的比重为 17%,B 轮投资占比为 14%,与之旗鼓相当,目前市场对于成长期企业的投资机会和战投还是比较多的。C 轮后、D 轮~Pre-IPO 的投资比例较低,这意味着投资者在企业成熟阶段更加谨慎,或是目前市场上成熟企业的数量相对较少。

2024 年 Q1 国内先进制造行业是连续 5 个季度最热门的投资行业,占比进一步提升为 43.93%;涉及新能源、汽车电子、芯片半导体等诸多领域,此类硬科技投资热潮也侧面反映了人民币基金主导下政策的诉求。

医疗健康的融资热度略有下降,从 2023 年 Q1 的 18.56% 降到 2024 年 Q1 的 16.58%。近一年,人工智能、企业服务的融资交易在整体中的占比分量相当,2024 年 Q1 分别为 9.48%、9.33%;传统制造行业的融资交易占比 5.46%,其他众多领域合计占 15.22%。

从前五大热门行业的累计投资事件占比变化来看,最近 5 个季度五大行业平均集中了国内 80% 的融资,且投资有继续集中的趋势,在 2024Q1 合计占比为 85%。

2024 年第一季度中国一级市场投资最活跃的细分赛道包括集成电路、生物技术和制药、新材料、新能源等领域,集成电路的投资事件数量最多,有 153 起;生物制药有 114 起事件;其他细分行业的季度融资数量均没有达到 100 起。

这些热门赛道的技术创新和市场需求强劲,通常与国家战略、产业政策、技术突破等因素密切相关,才能吸引大量的投资关注。例如,集成电路的投资热度与国家推动半导体产业发展的政策有关,新能源和智能装备的热度与绿色发展和智能制造的趋势有关。

AIGC 赛道是过去一年国内投资市场上少有的一股新鲜血液,2024 年 Q1 披露了 36 起 AIGC 融资事件,环比增长了 28.6%,其中有近一半的项目是在去年成立并在今年获得了天使轮,如共绩科技、RWKV 元始智能、硅基流动等。可见,相比其他行业,这类项目还处在非常早期的阶段,有大量的机会。

2024 年第一季度中国新经济领域融资额最多的十大细分赛道(已剔除单一项目融资导致的行业总值异常)包括集成电路、新能源、生物技术和制药、AIGC、保险、新材料等行业。

本季度有 5 个细分行业在一级市场的投资总额超过 100 亿元,包括集成电路、新能源、生物制药、AIGC 和汽车制造,预估的季度融资总额分别有 299.26 亿元、143.99 亿元、131.37 亿元、123.89 亿元、114.21 亿元。

除了总体交易活跃、金额多的热门行业(诸如集成电路、新能源和生物技术)外,部分行业虽融资数很少,融资总额却能位居前列。

比如汽车制造行业的融资能力和市场吸引力仍然居高不下,在 2024 年 Q1 仅有 6 家企业获投,但有 2 家融资金额巨大——智己汽车的 80 亿元 B 轮融资和瑞驰新能源的数十亿人民币战略投资。

大模型方面,月之暗面 Moonshot AI 获得了一笔 10 美元的 A 轮融资,Minimax 稀宇科技也融资 6 亿美元,大大拉高了行业的融资总额。这类行业的高融资额和资本吸引力来自政策、技术创新的活跃度以及市场潜力等多方面。

从一级市场实际完成的投资交易事件来看,国内活跃度较高的 10 个城市是北京、上海、深圳、苏州、杭州、合肥、南京、成都、广州、无锡。其中,北上深和苏州四地均有超过 100 起的投资交易数,而北京在这季度重回国内投资最活跃的城市,有 198 起公开的投资交易,同比增长了 14%;而最少的无锡市仅有 29 起。

在投资金额上,上海的创业企业在 2024 年 Q1 获得了最多的融资额,达到了 415.83 亿元,远远超过了北京。上海地区本季度备受瞩目的融资明星公司包括智己汽车的 80 亿元融资、垣信卫星的 67 亿元融资、长电科技汽车电子的 44 亿元融资等。

合肥、杭州的创业公司一季度融资额也超过了 100 亿元,其中高额融资的主要获得者是落户合肥的存储芯片独角兽「长鑫存储」在 2024 年宣布获战略融资 108 亿元;以及总部位于杭州的综合性保险企业「信泰人寿」在年初引入了新的战投——4 家浙江国资企业,共增资 93.73 亿元,并新增注册资本约 52.04 亿元。

此外,江苏 2024 年 Q1 的一级市场投资交易数环比增长了 29%,同比增长了 19%,是国内增速较猛的省份;其中,江苏地区的医疗健康行业虽然融资热度不如先进制造行业多,但融资交易数环比增速达到了 58%,跑赢了行业整体 4% 的增速,可见国内医疗融资在江苏呈现了局部复苏回暖的迹象。

其他地区也有增长,比如广东的投资交易环比增长了 12%,同比增长了 8%。

一季度国内市场活跃的投资方都是谁?

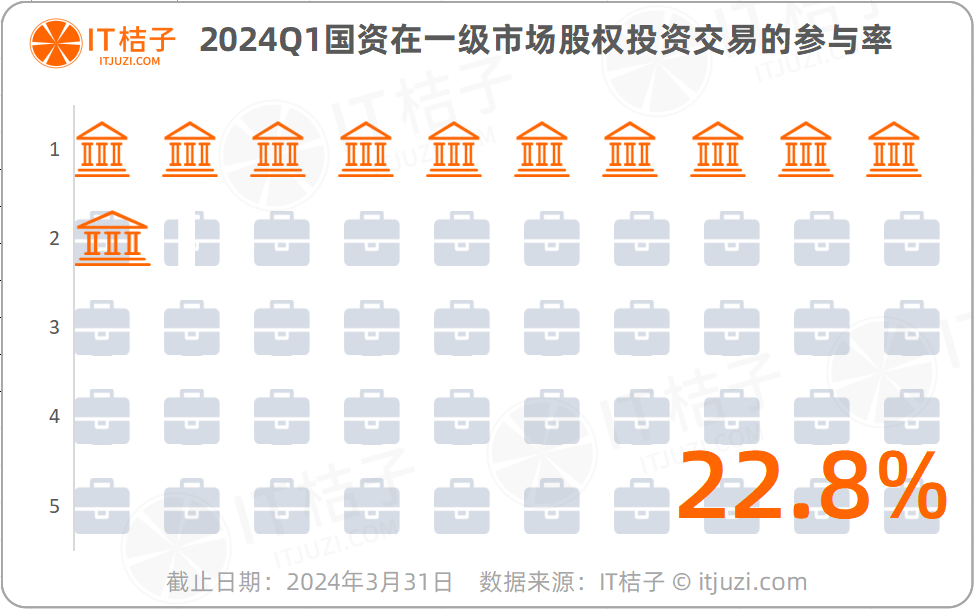

从参与私募股权投资交易的投资方结构来看,2024 年 Q1 共有 317 起交易中有国资背景机构的出手,国资参与率约 22.8%。也就是说,公开的一级市场投资交易中有近八成是完全由市场经济主体参与的。

近一年来,国资投资方整体出手频次总体稳中有升,从 20% 提升到 22.8%。

那么,整个一季度,国内最活跃的投资机构是谁?会有国资方的身影吗?

IT 桔子数据显示,从投资出手次数看,中科创星是 2024 年 Q1 季度国内活跃投资机构的榜首,深创投居第二位,中金资本、卓源亚洲跃居活跃榜前五名。

值得注意的是,在这些活跃的机构中,已出现了不少国资背景的机构,且不说深创投这样的本土人民币基金和国资的代表,还有合肥高投、深圳高新投、深圳前海母基金、元禾原点(苏州)、紫金科创(南京)、无锡创投/无锡金投这 6 家地方国资背景机构的直接投资活跃度攀升并居前位。

可以看到,除了合肥和深圳外,江苏地区的国资和政府引导基金直接投资更加活跃,苏州、无锡、南京三地的国资均有投资主体上榜。这进一步表明了当下政策引导下,国内新经济创投中人民币基金处于强势地位。

目前的头部市场化机构中,红杉中国相对坚挺,虽然投资活跃度同比下降,2024 年 Q1 度仅披露了 12 起交易,但其家底厚实,预估的投资额达到了 28.58 亿元,主要是由于其参与的交易总金额较大。

早期投资机构中,中科创星、奇绩创坛目前还是比较活跃的投资方,前者主要投资硬科技,后者更侧重人工智能、大模型方面的投资。

2024 年 Q1 活跃的新经济投行/财务顾问榜第一名是华兴资本,撮合的交易数有 11 笔,帮助创业企业融资 21.25 亿元,这两项指标均遥遥领先。

其他活跃的 FA 机构有:泰合资本、指数资本、凯乘资本、云岫资本、多维资本、易凯资本、青桐资本、浩悦资本、跃为资本。

一季度的融资明星和独角兽

从创业企业的融资生态来看,整个投资金额的蛋糕是怎么划分的?

国内单笔融资百万元级共有 210 家创业公司,总融资额为 3.89 亿元;单笔融资千万元级的共有 769 家创业公司,分享了 211.89 亿元的融资额;而单笔获得亿元级的共有 390 家创业公司,合计融资额达到 749.89 亿元。单笔融资十亿元级的共有 18 家创业公司,总融资金额为 618.06 亿元。

单笔融资百亿元级的仅有 2 家创业公司:万达商管拿下了 600 亿元,长鑫存储融资 108 亿元;2 家公司占据了整个份额的 31%。单笔融资不足亿元的近千家创业公司仅分享了融资蛋糕中的不到 10%。

Q1 季度,获得了 10 亿元以上融资的国内企业有 20 家,包括宇树科技、熙泰科技、博泰车联网等,具体名单如下表所示。

在 2024 年 Q1,有 11 家国内创业公司晋级为独角兽,成为估值达到 10 亿美元+的明星公司,如大模型公司月之暗面 Moonshot AI,其开发的产品为 AI 聊天助手 Kimi;光伏上市公司「阳光电源」分拆出的阳光新能源。

除高额融资外,一些公司在 Q1 季度获得了两次以上的融资,融资节奏非常快,是值得关注的早期项目。比如,专注冷链行业的无人冷链工厂解决方案提供商「粤十机器人」今年 1 月完成近亿元 Pre-A 轮融资,由北京顺创产投(北京顺义科技创新集团有限公司出资,地方国资企业)战略领投,2 个月后又获得数千万元 Pre-A2 轮融资,投资方为金沙江联合资本。