7月6日晚,上交所发布上市审核委员会2023年第61次审议会议结果公告,鼎镁新材料科技股份有限公司(简称“鼎镁科技”)主板首发事项未获通过,因其不符合发行条件、上市条件或信息披露要求。

来源:上交所

中国证券报记者注意到,鼎镁科技也成为全面注册制实施以来首家被否的拟在主板上市的公司。上交所于2月受理鼎镁科技的主板IPO申请,公司拟募资12.86亿元。

三大问题会上被关注

招股书显示,鼎镁科技是国内从事高性能工业铝材及相关制品研发、生产、销售的高新技术企业,主要产品包括工业铝材、自行车及摩托车零部件。从上交所发布的审议会议结果公告来看,鼎镁科技被重点问询了关联交易、高管大额薪酬和社保、公积金缴纳情况等问题。

首先,上交所上市委要求公司说明社会保险费、住房公积金缴纳情况、相关应付职工薪酬及成本费用的确认和计量是否符合相关规定,相关信息披露是否真实、准确。

其次,上交所上市委要求公司说明报告期内与巨大集团(巨大机械及其子公司)关联交易相关品的定价依据,关联交易和非关联交易平均单价、毛利率存在差异的原因及合理性,是否构成对巨大集团的重大依赖,是否存在通过巨大集团向发行人输送利益的情形。

招股书显示,公司间接控股股东为巨大机械,主营自行车整车研发生产与制造。2020年-2022年,公司关联销售的金额分别为2.93亿元、4.02亿元、4.37亿元,占营业收入的比例分别为22.96%、22.2%、23.35%,关联交易对象均为巨大集团,交易产品涉及自行车花鼓、自行车圈、受托加工无缝管等。

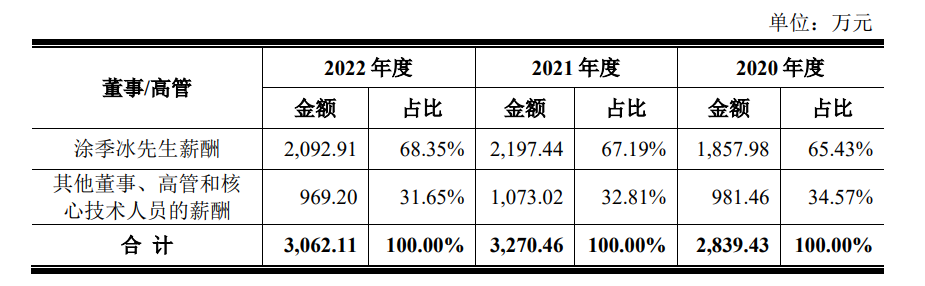

第三,上交所上市委要求公司说明公司董事长、研发总监涂季冰领取大额薪酬的合理性,是否符合发行人所在行业及地区薪酬水平,薪酬在研发费用和管理费用间分配的依据是否充分,以及相应研发费用所得税税前加计扣除情况。

据悉,2020年至2022年,涂季冰薪酬分别为1857.98万元、2197.44万元、2092.91万元,薪资显著较高且显著高于其他董事、高管和核心技术人员。

来源:鼎镁科技与保荐机构关于审核问询函的回复

今年上半年业绩预计下滑

鼎镁科技原计划募集资金约12.86亿元,主要募投项目包括轻量化新材料生产、研发建设项目,铝合金轻量化新材料生产线技改项目以及补充流动资金项目。

股东方面,鼎镁科技直接控股股东为大金控股,大金控股唯一股东为巨大机械,巨大机械系中国台湾证券交易所上市公司,因此鼎镁科技IPO属于台交所上市公司分拆子公司在A股上市。

财务方面,2020年-2022年,鼎镁科技分别实现营收收入12.76亿元、18.12亿元、18.73亿元,分别实现净利润1.29亿元、2.10亿元、1.97亿元。

鼎镁科技还在招股书中指出,根据前5月实现营业收入及6月订单情况,预计上半年实现营业收入7.5亿元,同比下降14.98%;实现净利润6778.27万元,同比下降29.26%。公司2023年上半年业绩有所下滑主要因素是下游自行车行业景气度不及去年同期。

11家主板公司主动撤回

有的被否,有的则选择“不战而退”。全面注册制实施以来,自5月15日至7月5日,沪深两市共有11家主板公司选择主动撤回,其中沪市6家,深市5家。

来源:沪深交易所

上述11家公司均公告称,因公司及其保荐人撤回发行上市申请,根据相关规定,交易所决定终止其发行上市审核。梳理发现,上述11家公司中有的是在被交易所问询后选择撤单,有的则是尚未问询便选择直接撤单。

不到两个月的时间里高达11单的撤单,说明全面注册制绝不意味着放松审核,只有高质量、信息披露充分、申报材料经得起问询的企业才能登陆资本市场。当下,从源头提升上市公司质量已成为全面注册制下的行业共识。

“全面注册制下,上市公司质量‘关口’前移,对保荐机构的履职尽责能力提出了更高要求。保荐机构应切实提高站位,提升专业服务能力,完善内控制度,真正发挥资本市场‘看门人’作用。”中金公司投资银行业务负责人王曙光此前告诉中国证券报记者。

(原标题《全面注册制下首现主板公司IPO被否!》)