文|DataEye研究院

两周,抖音+快手共烧掉了42亿!用于春节发红包、换流量。

最终效果如何?游戏公司、游戏营销从业者对这一波流量红利作何反应?目前,抖音、快手各项数据表现如何?

DataEye研究院首次、独家揭秘相关数据,解答那个无数人好奇的问题:

快手,能不能投?对比抖音情况如何了?

由于抖音早已是游戏买量主战场,且未上市,本文主要分析快手,并分两个层面:

其一,对于游戏厂商:快手有没有买量投放价值?是不是流量洼地?

其二,对于投资人:快手的广告业务表现如何?基本面有没改善?

(本文主要以游戏买量的角度剖析,但抖音、快手广告业务不仅仅有游戏客户,因此本文观点不构成投资建议。)

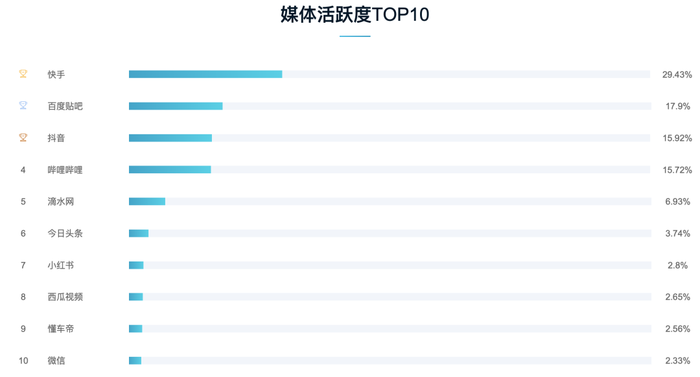

1、今年以来,抖音、快手数据表现如何?农历春节假期,关键词“手游”相关的媒体活跃度TOP10,快手位列第一,大幅高于百度贴吧、抖音、B站等(数据:新浪微舆情)。

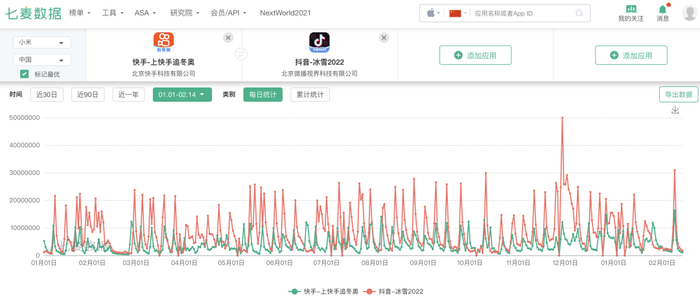

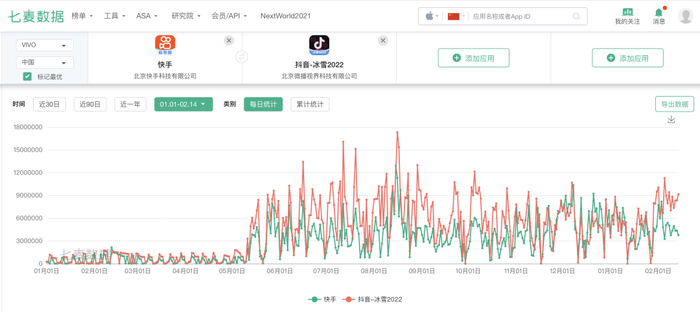

我们分别看苹果App Store,以及代表安卓阵营的小米、VIVO的数据(来源:七麦数据,图中快手、抖音仅指主APP,不包括极速版或其它单独产品)。

△2021年来,抖音快手APP在苹果App Store下载量预估(抖音红、快手绿)

△2021年来,抖音快手APP在小米端下载量预估(抖音红、快手绿)

△2021年来,抖音快手APP在VIVO端下载量预估(抖音红、快手绿)

总体而言:2021年以来,抖音的单日下载量在各平台都力压快手,并且波动率也更大、上限更高,而快手略逊抖音一筹但波幅与抖音基本一致、在苹果App Store上,二者下载差距较为明显。

以时间维度来看:2022年1月以来,快手下载量在App Store上出现大幅飙升,罕见地大幅超越抖音;而抖音即使有20亿红包活动加持,1月以来的下载量提升也并不明显——同样是“撒币”20亿规模,快手增量可观,抖音增长乏力;

分平台来看:抖音在苹果端大幅领先快手,而在小米VIVO端领先优势并不太大。1月以来红包活动对苹果端二者下载量(特别是快手)刺激效果更明显——苹果是今年春节流量主战场。

2、对于游戏厂商:快手有没有买量投放价值?①从时间维度来看:2022年快手与抖音差距有所缩小

2021年12月之前 :在抖音、快手上投放的游戏数量总体平稳,快手多在150-350款水平,而抖音多在600-1000水平——抖音投放游戏数,约是3个快手。

2021年12月-2022年1月:由于春节红包活动,快手、抖音上投放游戏数同时飙升,快手增速更高,飙升至800-900款水平;而抖音高位增长至1500-2000款水平——快手投放游戏数,约抖音一半。

2022年1月末开始:随着红包活动的结束,快手、抖音投放游戏数同时大跌,抖音跌至常态(600-1000款)。但快手依旧有“冬奥会官方转播商”的身份加持,2月以来投放游戏数维持在300-400款水平,比节前“上限微增,下限翻倍”,且目前更加稳定。

可见,22亿红包+冬奥转播,确实让快手的游戏投放增加,已接近“半个抖音”。

但冬奥转播结束后,投放数是否会下跌?有待观察。

②从各玩法的游戏数来看:MMO最多,快手较多网赚休闲,抖音更均衡

两家短视频平台都呈现“MMORPG较多,其它品类分散”的情况,这是因为整个行业的MMO产品数量就较多,以及MMO中传奇类产品依赖买量。

分别来看各玩法游戏数比例:

△抖音快手素材投放玩法前三:MMORPG(37.77%)、休闲(18.92%)、卡牌(8.15%)

△快手素材投放玩法前三:MMORPG(40.58%)、休闲(15.78%)、网赚(10.31%)

对比可以发现,快手玩法前三集中度更高,其中休闲、网赚类占比更高,而抖音上休闲类游戏占比更高,游戏玩法也相对分散。

③从素材量占比来看:快手上网赚素材横行,抖音“支柱”更多

快手:素材投放TOP10有8款网赚类游戏,2款MMO(其中有一款主打红包卖点);

抖音:素材投放TOP10中休闲棋牌占6款,网易的《梦幻西游网页版》《梦幻西游》、《大话西游》分列4、5、8名,其余一款为网赚游戏《爷爷的小农院》。

可见,一个普遍现象是:网赚类、红包MMO游戏在快手投放了大量素材。一方面,在快手长期主推红包活动、功能的情况下,红包成为了拉动流量、活跃的主力;另一方面,美女+红包确实就打到了小镇青年的人性深处。而抖音上,既有“游戏发行计划”、电商直播的支撑,又有网易等头部大厂长期投入,流量变现方式更完整。

另外,一个有趣的现象是:快手素材投放TOP10的游戏,100%同时都投了字节的穿山甲联盟,而抖音素材投放TOP10的游戏100%都投了今日头条、抖音火山版、西瓜视频——投快手配穿山甲,而投抖音则“买字节系全家桶”,快手是可选项,字节系是必选项。

双方产品布局,以及背后的技术能力、构筑生态的格局...种种差距体现了出来。从这个角度来看,快手落后于抖音,远不仅是DAU或者广告主数量这么简单。

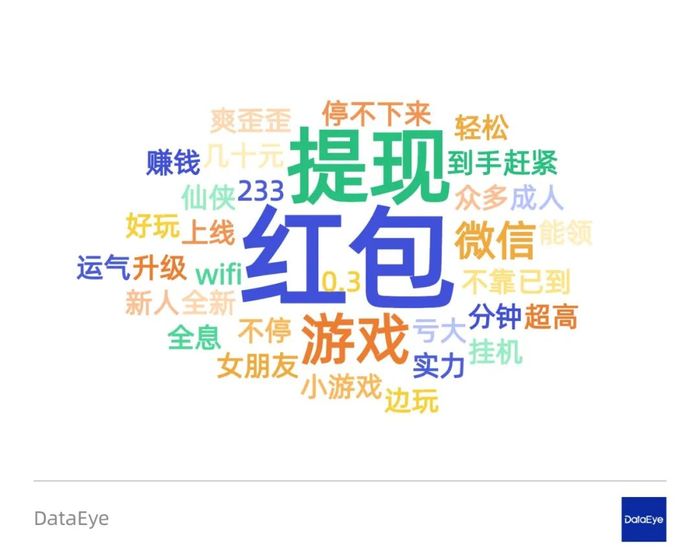

④从买量创意和标题来看:“真人美女+红包可提现”在快手效果较好

△抖音素材投放TOP10游戏,计划引用最多素材标题词云(字体越大越高频)

△快手素材投放TOP10游戏,计划引用最多素材标题词云(字体越大越高频)

△《全民大丰收》投放次数最多的买量素材《种菜种到手软,收获就有红包,收入不封顶,快来试试!》该游戏在快手投的素材占其总素材62%,其次投穿山甲占29%

刚刚提到,2021年以来,快手素材投放TOP10有8款网赚类游戏,也因此关键词“红包”“提现”成为了标题高频词,10款游戏投放次数最多的买量素材标题(共10个标题),“红包”出现7次,提现出现5次。而在画面中,这类素材往往配合真人美女、提现页面等——直击人性欲望。

作为对比,抖音素材投放TOP10的游戏相对均衡,词频最高的“梦幻”仅出现3次,这主要因为网易的“梦幻大话系”共占到了3席。

⑤小结:

2022年以来,快手“22亿红包+冬奥转播”加持,带来下载量、投放游戏数的大幅增长,快速缩小与抖音差距。而抖音虽然同样推出20亿红包活动,但下载量增幅不大,游戏投放数同样飙升,但增速略逊于快手——快手有所逼近,抖音增速放缓。

然而,具体到投放素材TOP的游戏类型,快手上充斥着网赚、“红包MMO”游戏,而投抖音的游戏更加均衡,此外,抖音配合“字节系全家桶”成为不少游戏必选项,也是作为可选项的快手难以企及的。

这与两家平台的内容风格有关。快手内容主要是:搞笑、记录日常、生活技巧分享;而抖音内容主要是在迎合算法基础上的“剧情内容”、身材颜值、唱跳影视。快手侧重记录,抖音侧重策划。快手是“现实主义”,抖音是“魔幻现实主义”。

泾渭分明的两种内容生态,让游戏买量情况分道扬镳:

快手,持续以红包进行激励,可能形成“红包依赖症”的亚健康状态。其结果是:网赚类、“红包MMO”横行,创意素材没有美女红包效果更好,人性战胜创意。

抖音,持续加码数据、平台矩阵,追求增长,似乎撞到游戏买量行业天花板。其结果大概率就是在存量中提升“客单价”导致买量成本持续攀升,创意门槛持续抬高,中小部厂商望而生畏,头部厂商一定程度上“为渠道打工”。

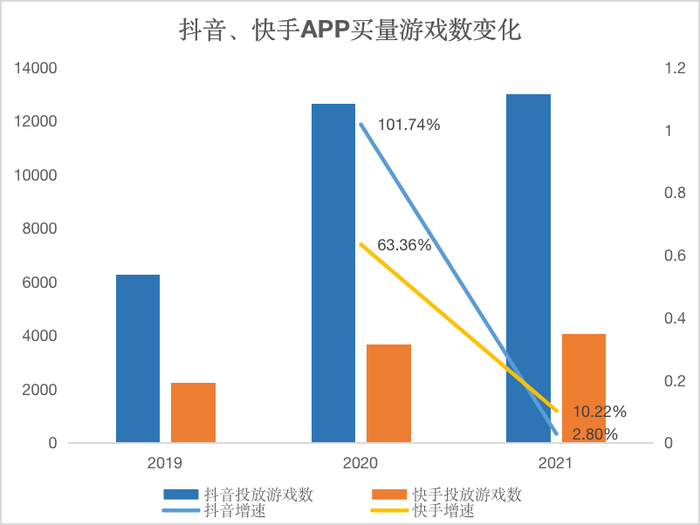

3、对于投资人:快手的广告业务最新表现如何?①从投放游戏数来看:抖音快手双双降速

△数据来源:DataEye-ADX

DataEye-ADX数据显示:抖音投放游戏数2020年就高达1.2万款,到了2021年基本“原地踏步”,似乎撞到了行业“天花板”;

快手投放游戏数2020年同比增长63%,到了2021增速则大幅放缓,为10%。总量约抖音三分之一。

两大短视频平台投放游戏数双双降速,主要因为:2020年疫情影响基数较高,而2021年遭遇版号限制、广告审核收紧等因素影响。其中,快手相对于抖音的体量,仍有一定的增量空间。而抖音进入存量时代,或许需要思考如何让存量广告主“掏出更多的钱”。

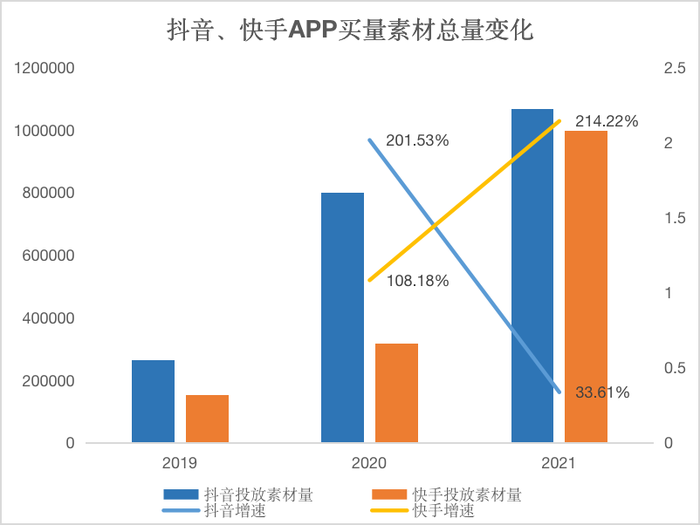

②从游戏素材量来看:抖音素材增速放缓,快手素材急速膨胀

△数据来源:DataEye-ADX

抖音2020年因疫情带来游戏素材“大爆发”增长2倍,一定程度提前“透支”买量行业。到了2021年由于基数较高、素材审核趋严、达人营销崛起等因素,增速大跌至33%;

而快手2020年素材量翻倍,2021年翻两倍!在投放游戏数量未大幅增长的情况下,素材量暴涨,反映出素材快速更迭、消耗。这主要因为,快手上投放的休闲、网赚、传奇类游戏更多,这类游戏往往会发布大量素材。进一步,可能出现两大现象:

其一,快手上买量素材初级,且同质化严重,素材转化效率不佳;

其二,素材的精准度、针对性加强(如针对不同城市做不同素材)。

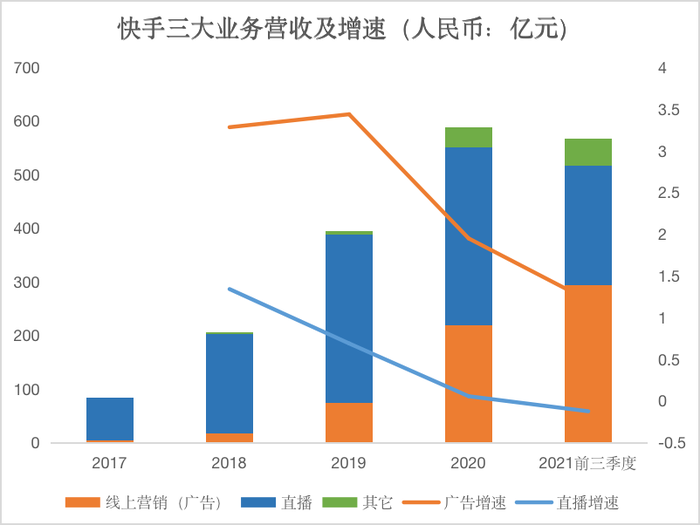

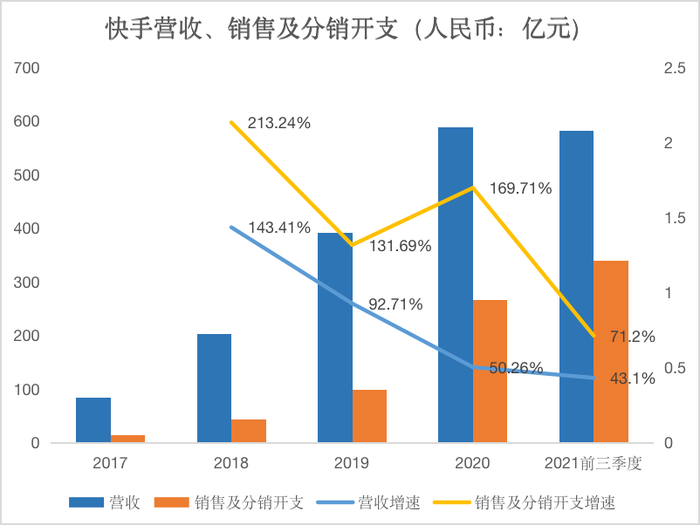

③从收入构成来看:广告收入占比超 5 成,转变成主要引擎,但营收远逊于抖音

△数据来源:Wind

快手2017年广告(线上营销)业务刚推出,收入仅不到4亿,占总营收4.7%。而到了2020年,广告为公司带来219亿营收,占总营收37%。到了2021年,广告收入占比大幅超过直播。广告收入后来居上,成为公司最主要的营收来源,且占比持续提升。然而,对比抖音,这些数据仍偏低——抖音2019年广告收入就已超过600亿,2020年已达千亿级别(快手2020仅200亿级别)。

广告增速惊人。快手广告业务增速持续高增长,虽然增速近年有所下滑,但仍非常惊人。2020 年广告营收增长近2倍。2021前三季度,同比增长约120%。

△数据来源:Wind

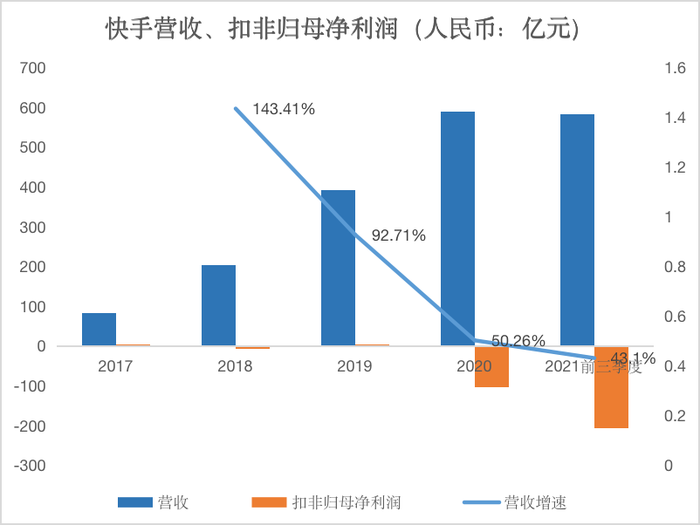

④从销售及分销开支来看:花钱效率高于收钱效率

快手销售及分销开支2018年以来快速增长。特别是2020年,销售及分销开支高达266.1亿元,同比增长近170%,换来营收仅增长 50%。2021年前三季度,销售及分销开支高达339亿,同比增长71%,换来营收仅增长。43%——花钱效率高于收钱效率。

△数据来源:Wind

2018年快手每1元销售及分销开支,就能带来4.7元的营收,但到了2020年仅能带来 2.2元营收。相对于2019年,2020年公司每多花出1元销售及分销开支,只换来1.17元的营收。销售及分销开支,驱动营收增长的效率下滑。

⑤小结:

并不能简单对比抖音快手的广告业务,这是因为抖音撞到了“天花板”,正在“从数量,走向质量”;而快手仍处于“烧钱换用户”阶段,本质上追求的仍是数量/数据。

追求数据增长的目的,本身没有错,问题在于手段。即在“高费用投入→刺激用户DAU→提升广告收入→继续高费用投入”的循环中,大规模地以红包活动、做网赚游戏广告,可能会让快手逐渐变成“上快手,赚零花钱”的场景。

充斥着网赚、红包MMO类的游戏广告,正是这一变化的缩影。这一场景显然不受大多数广告主欢迎。

从这个角度看,快手更接近趣头条,而非抖音。

不过,话又说回来,广告已成快手目前最核心增长引擎,而由于广告业务的开拓, 往往是“一劳永逸”的,加上快手毛利率高达40%,高于一众视频直播类上市公司,长期而言,快手的销售及分销开支若能回落至较低水平,扭亏为盈仍有可能。

4、写在最后一句话概况短视频行业2021年情况:抖快差距扩大,快手烧钱猛追。

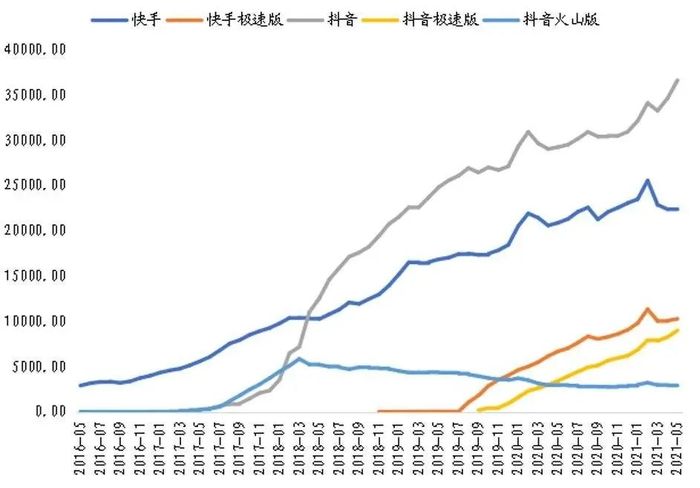

△图源:东北证券 / 快手、抖音DAU差距正在拉大

这一情况到了2022年,在游戏广告领域,出现了一些新的微妙变化。

对快手来说:

好消息是,抖音可能撞到了游戏广告天花板,快手的烧钱狂追,似乎看到曙光了;

坏消息是,抖音把赛道逐渐切换到了“构建生态”的维度,而快手游戏广告客户中网赚类较多,加之持续以红包刺激DAU,可能让自己逐渐变成“上快手,赚零花钱”的场景。

目前来看,快手仍需要思考增长的质量问题,避免变成第二个趣头条。