来源:雪球App,作者: 一探REITs,(https://xueqiu.com/2146230814/138628770)

具体而言,IDC 服务商自建或租赁场地,并配置相应的机柜、电力系统、布线、和其它预装设备,形成数据中心基础设施;同时租用或通过合作方式接入基础电信运营商的带宽和光纤资源,最终将配置 完整的机房资源以租赁形式交付给客户,实现客户的服务器托管需求,按照客户使用的机柜数收取租赁费。

简单来看,行业并不“性感”,毕竟更像是一个“包租婆‘。

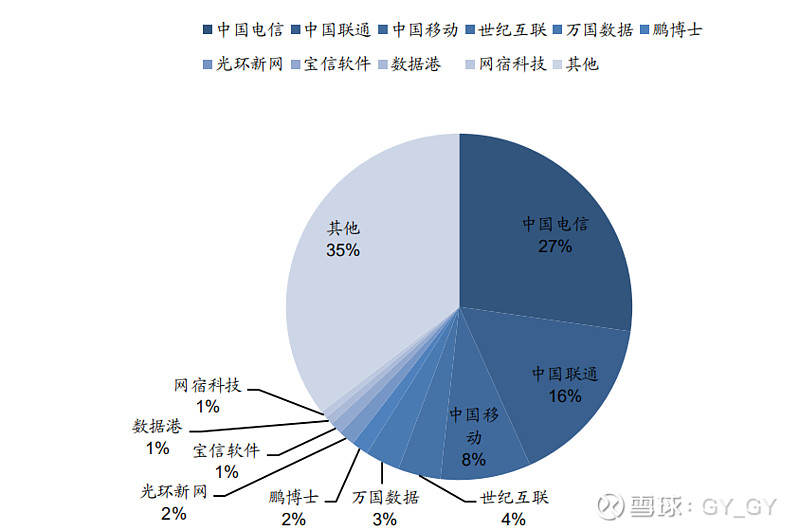

数据中心供应商主要分为传统基础电信运营商和新兴第三方数据中心服务商,以中国为例,三大电信运营商(电信、联通、移动)和第三方的市场份额如下所示。

第三方数据中心服务商又可以分为:批发型(数据港)和零售型(光环新网)。

批发型数据中心服务面向大型互联网公司或电信运营商等大客户,通常并不提供网络带宽服务,定制化程 度较高,合作关系稳定,但需要牺牲一部分销售价格;零售型数据中心面向中小型互联网公司、一般企业等最终用户,标准化程度高,且同时提供服务器托管和网络带宽服务,零售型机房售价高,以对客户的流动性进行一定的补偿。

根据建设模式,IDC 服务商分为自建机房、租赁机房和需求定制三类。自建机房的 IDC 拥有机房厂房产权和内部配套设施产权,典型代表为光环新网;租赁机房的 IDC 一般租赁工业园区改造成机房,仅拥有配套设施所有权;需求定制 与租赁机房类似,区别在于整体 IDC 建设方案由大客户主导,IDC 服务商配合建设。数据港前期业务以租赁模式为主,后期与阿里的合作更多为需求定制业务。

二、行业痛点是行业痛点,也是影响行业走势最关键的因素。首先,必然是需求。

IDC需求扩张的逻辑为:

数据流量增长→计算(云和边缘)需求增加→云计算厂商资本开支投入增加→IDC基础设施建设增加。

前时点,5G技术逐渐成熟,数据流量处于爆发增长前夜,对于算力的需求显著增加。4G时代开启后,国内移动互联网流量就呈现快速增长势头。截至2019年10月国内移动互联网DOU(户均流量)值达到8.5 Gbps,2019全年平均为7.5 Gbps,为2017年的4.3倍。

随着5G技术逐渐成熟,商用逐步落地,下游应用内容持续拓展(4K视频、云游戏、AR/VR、物联网等),预计5G DOU将扩大至当前的10倍,直接驱动大型数据中心及边缘小型数据中心部署需求。

其次,是供给,而影响IDC产业供给的因素主要是政策、土地、电力等,北京、上海、深圳均于近两年出台明确的数据中心PUE 限制政策,以及部分建设总量的控制政策。据工信部测算,2018年北上广深等一线城市均存在明显的供不应求,平均缺口率达到了25%;而中西部地区存在一定的产能过剩,其中西部最为明显,供给超出需求达到15%。

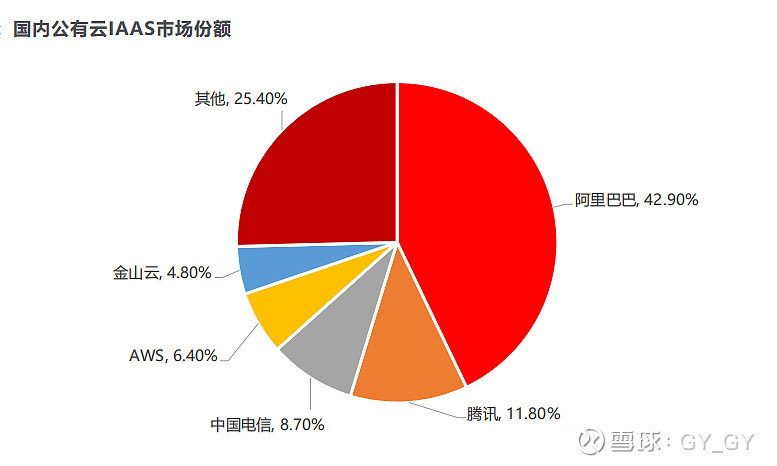

光环新网是跟着AWS(亚马逊云)喝汤的小弟,是 AWS(北京) 的运营方,负责运营北京区域 AWS 云服务,同时为其提供 IDC、服务器、宽带等基础资源。2018 年,公司来自北京地区的收入为 57.69 亿元,占 比约 96%。

光环新网目前一共拥有九大数据中心,主要为自有土地和产权。预计年内将形成约 3.69万机柜的运营能力,2020 年底将有望达到 4.49 万个,均位于北京、上海及周边地区。

此外,公司计划在未来五年继续扩张,其中 2019 年、2020 年将相继动工的项目(燕郊三期& 四期、嘉定二期、昆山项目)规划机柜数之和约为 4 万个。

光环新网是行业内为数不多以自有土地进行机房建设的供应商,是国内市场最具实现 REITs 潜力的 IDC 厂商。

按照券商的模型测算,进一步假设公司存量资产(包括酒仙桥、太和桥、房山一期、二期、嘉定一期项目)全部进入平稳运营后,同样实现 REITs,将为公司带来 140 亿左右的资金支持。

总结:需求端持续增长,且跟着AWS有汤喝;供给端,新机房不断投入,一线城市供给紧张,租金价格稳定。以自有土地等固定资产为基础,增长稳定,在指数稳定的背景下,2020年30%-50%的涨幅有较大概率。

四、长枪——数据港数据港属于批发型定制化 IDC 服务商,主要服务于大型互联网公司,是国内少数 同时服务于 BAT 的数据中心服务商,BAT 业务占比达 95%以上。

客户集中在少数互联网巨头身上,好处是相对于光环新网的零售客户而言,增长的爆发性更强;坏处是万丈高楼一旦倒了一座,对公司收入影响较大。

截至 2018 年, 公司已连续 8 年为阿里巴巴提供双十一数据中心运维保障服务,并于 2018 年荣获了阿里巴巴“同舟共济”数据中心合作伙伴殊荣。

2018 年 5 月收到阿里项目合作意向,5 个数据中心项目合计总服务费高达 40.44(不含电费)/82.80(含电费)亿元。这对于公司目前的业务体量来说无疑是巨型合同,保证了公司未来十年的业务持续性。

2019 年上半年,公司凭借与阿里巴巴长期稳定的合作关系,以及双方在各自领域的优势,充分挖掘市场潜力,签订了云业务合作协议。根据协议约定,公司将在未来 6 年合作期间内,承销总金额不低于人民币 4.35 亿元的阿里云产品 /服务。

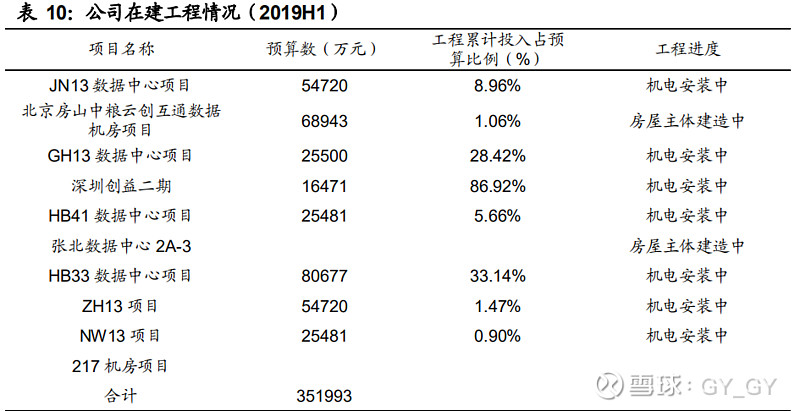

截止 2019 年上半年,公司已经运营 15 个自建数据中心,共部署 10,467 个机柜,106,992 台服务器,电力容量合计约 21.96 万千瓦,IT 电力容量合计约6.81 万千瓦。若目前的在建工程全部实施完毕,预计公司数据中心机柜数可达到 3 万个左右机柜,是现有规模的 3 倍左右。

跟着阿里爸爸有汤喝,阿里作为本土云计算厂商当之无愧的第一,未来在公有云等多个领域空间仍很大。不过在当前面临更大程度开发的情况下,国外云计算厂商进来抢肉吃的预期也存在。

数据港目前不到100亿的市值,未来仍有较大的空间,理想来看,2020年50%--100%的上涨空间也不是没有希望。

熟悉本人的朋友都知道,过去文章都侧重分析行业趋势,少有提及个股。但这次明确个股并非早已买入,吹持仓待涨的套路。而是逐步感觉到目前A股投资的难度在明显增加,很多时候手里的股票涨幅甚至不如指数,过去A股的股票数量有限,往往出现个股与指数大比例同涨同跌,但最近来看却不是了。

A股“港股化”的趋势并不是玩笑,很多投资者能够看到好的行业,但在行业内选股却总是选错,行业龙头飞涨,所选的股却毫无动静,这也让我觉得,过去选对行业就赚钱的时代渐行渐远,投资,始终是选股重于一切。